Анализ рынка кварцевых генераторов в России

1. Мировой рынок кварцевых генераторов.

К сожалению, данные за 2019 год ещё недоступны в открытых источниках. Мировой рынок пьезоэлектрических кристаллов в 2018 году составил 2.94 миллиарда долларов, Таблица 1. Годовой объём выручки и отгрузки сократился за период 2017 по 2018 года, что было обусловлено слабым рынком бытовой электроники, а также экономической и торговой неопределенностью.

Таблица 1. Мировой рынок кварцевых генераторов

|

Место 2018 |

|

Место 2009 |

2009, мил usd |

2017, мил usd |

2018, мил usd |

Изменения, % |

Доля рынка в 2018, % |

|

1 |

EPSON |

1 |

655 |

382 |

365 |

-4,5 |

12,4 |

|

2 |

NDK |

2 |

597 |

354 |

358 |

1,1 |

12,2 |

|

3 |

Kyocera |

4 |

317 |

344 |

285 |

-17,1 |

9,7 |

|

4 |

TXC |

4 |

223 |

294 |

272 |

-7,5 |

9,3 |

|

5 |

KDS |

3 |

343 |

205 |

191 |

-6,8 |

6,5 |

|

6 |

SIWARD |

15 |

46 |

104 |

95 |

-8,7 |

3,2 |

|

7 |

Hosonic |

9 |

110 |

98 |

94 |

-4,4 |

3,2 |

|

8 |

Harmony |

|

н/д |

98 |

90 |

-8,2 |

3,1 |

|

9 |

DIODES |

13 |

53 |

н/д |

90 |

н/д |

3,1 |

|

10 |

MegaChips |

|

н/д |

103 |

85 |

-17,4 |

2,9 |

|

|

Другие |

|

н/д |

1289 |

1015 |

-21,3 |

34,5 |

|

|

Итого |

|

|

3271 |

2940 |

|

|

Источник CS & A

На долю 10 ведущих производителей пришлось 65,5% мирового рынка в 2018 году. Если вы выбираете компанию для дистрибьюторского соглашения среди лидеров рынка, обратите особое внимание на места компаний в 2018 и 2009 году, особенно тех, кто сохранил объём продаж. Они не просто сохранили, они увеличили свою долю рынка. Косвенно это говорит о технологическом и ценовом лидерстве. Почему увеличили, посмотрите на Рисунок 1, из презентации компании «TXC».

Рисунок 1. Продажи компании «TXC» по объёму и в штуках.

Да, объём продаж у них не сильно увеличился за 10 лет, в силу того, что цена кристалла все годы падала, но они сумели в два раз увеличить производство продукции в штуках.

По данным сайта crystalmarketreport.com существует много разных типов кварцевых генераторов. Рынок можно разделить на несколько: тип TCXO, тип VCXO, тип OCXO и тип Others. TCXO Type является наиболее часто используемым и эффективным типом, занявшим 52,32% рынка в 2018 году.

По своему применению, Automotive является крупнейшей группой потребителей. Аэрокосмическая отрасль занимает лишь 6,4% рынка в 2018 году. Доля рынка бытовой электроники в 2018 году составляет 19,4%, и она будет быстро расти с 2019 по 2025 год. В 2018 году медицинское оборудование занимает 9,6 % рынка. Доля рынка информационных технологий и телекоммуникаций в 2018 году составляет 15,1%. Остальные отрасли имеют долю рынка 15,6% в 2018 году.

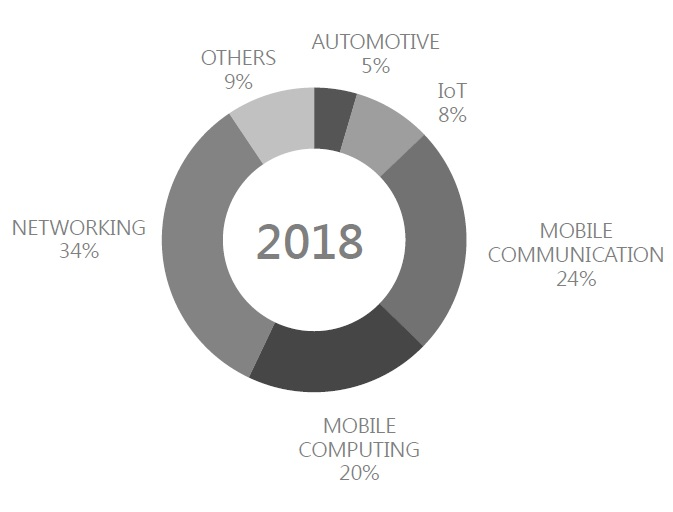

На Рисунке 2 вы сможет ознакомиться с реальной структурой продаж компании «TXC», взятой из корпоративной презентации.

Рисунок 2. Доход «TXC» по сегментам рынка.

Если вы разработчик или производитель, просто найдите себя в этом круге. Уверен, что большинство из вас будет всего в паре сегментов.

Рынок использования пьезоэлектрических кристаллов в России сильно ограничен, но на глобальном рынке основные игроки ожидают рост потребления. К драйверам относится высокий спрос на кварцевые генераторы в секторах телекоммуникаций, бытовой электроники и здравоохранения.

Телекоммуникационные системы, такие как SONET SDH, требуют системной синхронизации высокой стабильности, для предотвращения скачков времени или потери данных. Устройства здравоохранения требуют использования кварцевых генераторов в таких продуктах, как кардиостимуляторы, и это, как и другие подобные инновации, в ожидаемой перспективе будет стимулировать спрос на кварцевые генераторы на этом рынке.

Продукты бытовой электроники включают в себя телевизоры, радиоприёмники, сотовые телефоны, беспроводные телефоны, компьютеры, пейджеры, видеомагнитофоны и т. д. Типичный смартфон или планшет требует до пяти генераторов, а с ростом использования комбинированных чипсетов Wi-Fi и Bluetooth в приложениях для смартфонов рост кварцевых генераторов может увеличиться.

В целом, учитывая рост числа приложений, ожидается, что в сегменте потребительской электроники будет наблюдаться наиболее сильный потенциальный рост.

Наибольшую опасность для рынка представляют интегральные МЭМС-генераторы, особенно там, где требуется обеспечить минимальные размеры и добиться снижения потребления.

Однако кварцевые устройства синхронизации имеют долгую и успешную историю. Это зрелая и хорошо отработанная технология с ключевым преимуществом, которое ещё должны завоевать МЭМС-компоненты: кварцевый материал очень стабилен в широком диапазоне температур. А это важный фактор для устройств, которые должны работать при типичных температурах от –40 до +85 °C.

Впрочем, достаточно взглянуть на структуру продаж компании «TXC», Рисунок 2, чтобы понять, что для России МЭМС-генераторы имеют ещё более узкий рынок, чем обычные кварцевые резонаторы.

2. Российский рынок импорта пьезоэлектрических приборов.

Импорт в Россию осуществляется по таможенному коду 8541600000, кристаллы пьезоэлектрические, собранные. Результат по брендам вы можете посмотреть в Таблице 1.

Таблица 1. Топ-12 Производителей по коду 8541600000

|

Изготовитель |

Итог, usd |

|

NDK NIHON DEMPA KOGYO |

1218487 |

|

RAKON |

1040307 |

|

ABRACON LLC |

591031 |

|

GEYER |

539164 |

|

EPSON |

537401 |

|

KDS DAISHINKU COR |

480248 |

|

CONTINENTAL AUTOMOTIVE GMBH |

476444 |

|

SHENZHEN CRYSTAL TECHNOLOGY |

462713 |

|

BS&BIG |

456518 |

|

MURATA |

391223 |

|

TAI SAW |

350084 |

|

GOLLEDGE ELECTRONICS |

328729 |

Всего в Российскую Федерацию по данному коду ввезли импорта на сумму 13100000 usd. Объём рынка импорта кристаллов, на фоне мирового, выглядит просто микроскопическим, что напрямую связано со структурой продаж, показанной на Рисунке 2. В России просто нет большей части электронного производства, где могут применяться пьезоэлектрические кристаллы. Структуру брендов по объёму импорта вы можете посмотреть в Таблице 2.

Таблица 2. Структура брендов по объёму.

|

Тыс, Usd |

Бренды |

мил, Usd |

|

От 500 |

5 |

3,9 |

|

от 100-499 |

22 |

5,4 |

|

от 10-99 |

115 |

2,8 |

Особенностью импорта по данному коду является то, что в Россию поставляется множество готовых устройств, в составе которых есть пьезоэлектрические кристаллы. Особенно много подобных устройств идёт на автомобильный рынок и в датчики. Примеры таких устройств даны в Таблице 3.

Таблица 3. Бренды и примеры изделий, содержащие пьезоэлектрические кристаллы.

|

Бренд |

Примечание |

|

CONTINENTAL AUTOMOTIVE GMBH |

ДАТЧИК ПОДУШКИ БЕЗОПАСНОСТИ ПЬЗОЭЛЕКРТИЧЕСКИЙ |

|

API MARINE APS |

КОНСТРУКТИВНО ПРЕДСТАВЛЯЮТ СОБОЙ СКЛЕЙКУ ИЗ НЕСКОЛЬКИХ СЛОЁВ ПЬЕЗОКЕРАМИЧЕСКИХ ПЛАСТИН ДИАМЕТРОМ 16ММ, НАСАЖЕННЫХ НА ВИНТ, НА КОТОРЫЙ НАДЕТЫ 2 ШАЙБЫ |

|

YUJIE TECHNOLOGY LIMITED |

КРИСТАЛЛЫ ПЬЕЗОЭЛЕКТРИЧЕСКИЕ, СОБРАННЫЕ ДЛЯ ДАТЧИКОВ ДЕТОНАЦИИ ДВИГАТЕЛЯ |

|

ILN BUSAN |

ДАТЧИК ЦИЛИНДРИЧЕСКОЙ ФОРМЫ С МЕТАЛЛИЧЕСКОЙ ВТУЛКОЙ, С ПЬЕЗОЭЛЕКТРИЧЕСКОЙ ПЛАСТИНОЙ |

|

SMART MATERIAL GMBH |

РАСПРОСТРАНЯЯСЬ В МЕТАЛЛЕ, МОГУТ ОТРАЖАТЬСЯ ОТ ДЕФЕКТОВ (ТРЕЩИН, ПОР, ШЛАКОВЫХ ВКЛЮЧЕНИЙ) |

|

GUANGDONG CHANGHONG ELECTRONICS |

ДЛЯ ПРОМЫШЛЕННОЙ СБОРКИ Ж/К (LCD) ТЕЛЕВИЗОРОВ МАРКИ… |

В целом, такие устройства составляют около 20% импорта. По своей сути это не Российский рынок, так как стоимость самого кристалла в устройстве составляет небольшой процент, а производство изделия осуществляется не в России.

Большинство потребителей интересуют стандартные компоненты. Поэтому мы возьмём из Таблицы 4 только дистрибьюторов электронных компонентов.

Таблица 4. Топ-Получатели импорта по объёму.

|

|

импортёр |

Итог, usd |

|

1 |

Дистрибьютор |

993766 |

|

2 |

Дистрибьютор |

588011 |

|

3 |

Производитель авто |

479238 |

|

4 |

Дистрибьютор |

442425 |

|

5 |

Производитель |

421813 |

|

6 |

Дистрибьютор |

353614 |

|

7 |

Дистрибьютор |

333212 |

|

8 |

Производитель |

272935 |

|

9 |

Производитель |

269494 |

|

10 |

Дистрибьютор |

269489 |

|

11 |

Дистрибьютор |

268709 |

|

12 |

Производитель |

262787 |

|

13 |

Дистрибьютор |

228035 |

|

14 |

таможенный брокер |

224356 |

|

15 |

Производитель |

222860 |

Составим список дистрибьюторов и наложим на него бренды. В итоге мы получим список брендов в Таблице 5, ввозимые в Россию дистрибьюторами электронных компонентов.

Таблица 5. ТОП-14 брендов, имеющие дистрибьюторов электронных компонентов в России.

|

Бренд |

Импорт, usd |

|

NDK NIHON DEMPA KOGYO |

1218000 |

|

RAKON |

1040000 |

|

ABRACON LLC |

591000 |

|

GEYER |

539000 |

|

EPSON |

537000 |

|

KDS DAISHINKU COR |

480000 |

|

SHENZHEN CRYSTAL TECHNOLOGY |

462000 |

|

GOLLEDGE ELECTRONICS |

328000 |

|

RF360 TECHNOLOGY |

214000 |

|

SILICON LABORATORIES |

198000 |

|

MICRO CRYSTAL |

164000 |

|

VECTRON/MICROCHIP |

162000 |

|

DIODES/PERICOM |

125000 |

|

TXC CORPORATION |

107887 |

Внимательный читатель может спросить, а где потерялись BS&BIG с 456000 или TAI SAW с 341000 и другие бренды? Они не попали в таблицу, так как поставляются одному, максимум двум производителям напрямую. Да, объёмы большие, но в России вы не сможете их купить, их нет на российских складах, их не ввозят дистрибьюторы. Если вы не можете потреблять на 100000 usd, могут возникнуть большие сложности с поставками, при запуске в производство.

Если вы планируете внедрить в устройство кварц и не хотите проблем с поставками, рекомендую обратить внимание, в первую очередь, на Таблицу 5.

Следующая Таблица 6 показывает, где был произведён товар, ввезённый в Россию по таможенному коду 8541600000.

Таблица 6. Страна происхождения.

|

Страна происхождения товара |

Итог |

|

Китай (CN) |

4886148 |

|

Япония (JP) |

1574484 |

|

Тайвань (Китай) (TW) |

1529691 |

|

США (US) |

834570 |

|

Южная Корея (KR) |

830160 |

|

Франция (FR) |

702289 |

|

Таиланд (TH) |

504761 |

|

Германия (DE) |

465621 |

|

ЕС (EU) |

406183 |

|

Новая Зеландия (NZ) |

378728 |

Интересно, что несмотря на то, что первые четыре лидера из Таблицы 1 являются японскими компаниями, непосредственно в самой Японии производится только 10% приборов, и большая часть приходится на одну компанию.

Подводя итог, можем констатировать.

1. В силу характерности сегментов потребления кварцев на электронном рынке, Российский рынок не интересует глобальных игроков.

2. Российский рынок импорта невелик и составляет около 11 миллионов долларов.

3. Для глобальных игроков, в виде их акционеров и Совета директоров, наш рынок просто не существует. Его у нас, в сегменте потребления Рисунка 2, просто нет.

Поскольку большая часть генераторов производится в Азии, то для нового бизнеса, наверное, предпочтительнее искать партнёров среди средних азиатских производителей. Наши объемы для них будут более интересными.

3. Российские производители пьезоэлектрических приборов.

В процессе изучения российских производителей я нашёл интересный отчёт компании АО «Завод «Метеор». Он был самым подробным и наиболее открытым.

В отчёте изложено следующее:

«Основные конкуренты общества в данной отрасли по направлениям деятельности. Отечественные предприятия: АО «Морион» (г. С-Петербург); АО «Лит-ФОнон» (г. Москва); АО «Пьезо» (г. Москва); АО «Завод «Метеорит-Н»».

Я отправил письма в две компании из списка, но к сожалению ответа не получил.

В отчете написано, данные по загрузке проектной мощности: в 2018 году выпущено готовой продукции, при загрузке производственных мощностей при работе в одну смену: резонаторы — 192 тыс. шт.; фильтры —41 тыс. шт.; генераторы — 16 тыс. шт. Всего изделий — 249 тыс. шт., что составляет 33.6 % от максимально возможного результата при 100 %-й загрузке предприятия.

Причина неполной загрузки проектной мощности:

— снижение ГОЗ;

— недостаточные меры контроля и стимулирования политики импортозамещения электронных компонентов в ВТ, реализуемой в государственных министерствах и ведомствах, а также в государственных компаниях;

— медленный переход потребителей от применения импортных компонентов к современным отечественным аналогам, в том числе для ВТ, в связи с высокой стоимостью проведения типовых испытаний аппаратуры;

— проектная мощность Общества рассчитана на выпуск продукции в условиях особого периода.

Как я понимаю, все эти причины относятся к закрытому рынку. Мне трудно представить, как и чем государство будет мотивироваться при стимулировании использования продукции «Метеор» на гражданском рынке. А последний пункт и вовсе вызывает улыбку — война что ли должна начаться. Тем не менее, повторюсь, сам отчёт, за некоторым исключением, вершина открытости и предоставления данных, среди российских производителей. Подавляющее большинство российских предприятий даже презентацию для клиентов не предоставляют или попросту не имеют. Как заявил мне один представитель завода, их презентация является коммерческой тайной. Вот как, презентация для клиентов — коммерческая тайна!

Из отчёта я получил список конкурентов завода. Я составил объём продаж за 2018 год этих компаний, Таблица 7. За 2019 отчёты на момент написания ещё не вышли. Среднегодовой курс ЦБ в 2018 году 62,9264 рубля за 1 доллар США.

Таблица 7. Выручка российских производителей за 2018 год.

|

|

выручка руб, мил |

usd, мил |

|

АО «Завод «Метеор». |

489 |

7,8 |

|

АО «ПЬЕЗО |

156 |

2,5 |

|

АО «ЛИТ-ФОНОН» |

708 |

11,3 |

|

АО «Морион» |

1 221 |

19,4 323 |

|

АО «Завод «Метеорит-Н» |

71 |

1,1 |

|

итог |

2645 |

42,0 |

Комментарий по таблице.

1. АО «ЛИТ-ФОНОН» выручка составила 932 090 тысяч рублей, но только 81,1 % выручки составила научно-производственная деятельность.

2. АО «Морион» выручка составила 1477,9 млн. рублей.

Разработка и изготовление пьезоэлектрических приборов (кварцевых резонаторов, генераторов, фильтров и кристаллических элементов), составила 88% в общих доходах предприятия за последние два года.

3. В АО «Морион» выполнение заказных опытно-конструкторских работ составили 6%, на основе этой цифры автор принял решение вычесть данный процент из всех компаний.

На всю Россию приходится 1187000 usd экспорта по коду 8541600000, что составляет 9% от импорта или 2.8% от суммы выручки всех российских производителей в 2018 году.

Очень интересная информация представлена АО «Морион».

Основные виды деятельности АО «Морион» в 2018 году:

- Продажа кристаллических элементов составило 4,5% от общего объёма продаж;

- Продажа генераторов – 55,5% от общего объёма продаж;.

- Продажа кварцевых резонаторов и фильтров – 25,0% от общего объёма продаж;

- Продажа рубидиевых стандартов частоты – 2,6% от общего объёма продаж;

- Выполнение заказных опытно-конструкторских работ — 6,0% от общего объёма продаж.

А теперь, мои уважаемые читатели, я лишу вас сладкого десерта. Увидев цифру в 42 миллиона usd производства в России, вы, наверное, возрадовались. Ого, мы их сделали! В целом вы правы, в производстве пьезоэлектрических приборов Россия явно имеет большой технологический задел в виде целых 4 предприятий, которые активно конкурируют между собой. Но есть одно но!

Я вам приведу один пример, а выводы вы можете сделать сами.

Я не поверил в цифру в 42 миллиона, но потом вспомнил, что завод «Метеор» честно пишет, что большая часть его продукции идёт на военку.

«Продукция Общества находит свое применение в основном в военной и аэрокосмической технике российского производства. В производстве гражданской продукции используется лишь малая часть номенклатуры».

И я нашёл первые попавшиеся поставки. Между заводом «Метеор» и АО «ИЖЕВСКИЙ ЭЛЕКТРОМЕХАНИЧЕСКИЙ ЗАВОД «КУПОЛ» и ещё одна в АО «ПО «Электроприбор» г.Пенза.

Рисунок 3.

Вот такой резонатор PK467-MH-7LC-16000K, представленный на Рисунке 3, в 2016 году был продан за 821 рублей с ндс. А резонатор РК467МИ1-7ВН-25000 в 2018 году уже стоил 1182 рублей с ндс. Пожалуйста, не спешите ругаться, обратите внимание, что это Приёмка 5.

Приёмка 5 – это военная приёмка. Я не знаю особенностей ценообразования военной приёмки, я специалист гражданского рынка, но я точно знаю, что военная приёмка, в любой стране, дороже гражданской. Вполне может быть, что этот резонатор должен работать в условиях жёсткого излучения и 100% влажности.

То же самое в США, если мы сравниваем цену диода MIL JANTX категории качества и точно таким же без JANTX, то цена в 100 раз больше. (Например, на мировых дистрибьюторах сравните цены на позиции JANTX1N5416 и 1N5416GP)

Вышеизложенный пример я даю, чтобы вы сами сделали вывод, во сколько раз стоимость продукции для спецприменения дороже гражданской. Это реально. Попросите инженера подобрать аналог на PK467 и посмотрите на efind средний уровень цен.

Честно говоря, при такой разнице в цене вряд ли им хочется запускать гражданские изделия, ведь как честно написано у «Метеора»:

«Существующая загрузка нового производства предприятия (цех N94), созданного для выпуска импортозамещающих компонентов для поверхностного монтажа — недостаточна и составляет около 10 % от проектной мощности.»

За честность «Метеору» большое спасибо и ещё больший респект.

Я не знаю, какой процент себестоимости в пьезоэлектрических приборах занимает корпусирование, но точно знаю, что в диодах — 90%.

А в отчёте «Метеора» я вижу.

В настоящее время Общество обладает следующими технологическими компетенциями:

— корпусирование, сборка, настройка и подстройка частоты кварцевых резонаторов, генераторов, фильтров (объём выпуска более 500 тыс. шт. в год).

Зачем иметь незагруженное на 90% производство? Может эффективнее закупать кристаллические элементы у лидеров рынка, на самые востребованные на нашем рынке наименования импортной продукции, корпусировать их и продавать под своим брендом. А когда объёмы позволят — запускать реальное производство. Правда для этого придётся юридически разделять продажи на гражданский и закрытый рынок. В противном случае, ничего не получится.

Что ещё можно порекомендовать.

Просто отправить своего сотрудника, на 6 месяцев, поработать менеджером по продукции в «Компэл», «Семитрон», «Элитан». Эти компании на 100% работают с гражданским рынком, надо научиться с ними работать, понимать их. Для работы на гражданском рынке нужно создавать структуры, которые никогда не работали на закрытом рынке. По опыту могу сказать: не получится работать на гражданском рынке с людьми, у которых большая часть продаж, мотивации и успешности идут с закрытого рынка. Эти рынки — гражданский и государственный, настолько разные, работаю настолько по разным правилам, что, по сравнению с ними, огонь и вода кажутся близкими родственниками.