Слияния и поглощения в отрасли электронных компонентов. Монополии будущего.

Иногда в моих отчётах, которые я делаю по заказу, вкрадываются временные ошибки, которые выясняются по ходу анализа, и мне приходится снова пересчитывать цифры в отчёте. Ошибки связаны с тем, что тот или иной бренд, по которому ввозятся электронные компоненты, уже может не существовать — поглощённый или перепроданный другой компанией. Причём подобные перепродажи могут быть не одноразовыми. Заказчики не всегда могут предоставить полный перечень поглощений и слияний по интересующим им брендам. А уж простые инженеры, применяя очередную микросхему, и не подозревают, что бренд уже сменил владельца или просто исчез, растворившись в инфраструктуре купившей его компании, а компонент ещё существует и выпускается, только искать его надо уже у другого дистрибьютора.

При работе над информационным наполнением сайта, написанием статей или выполнений заданий от заказчиков, приходится вспоминать цепочку продаж — кто кого купил. Для удобства я сделал себе такую Табличку 1, чтобы предоставлять достоверные сведения — ошибаться нельзя, а память у меня, к сожалению, не абсолютная. На данный момент таблица не полная, заполняется по мере получения мною информации, если у вас есть обновлённые сведения, пишите в комментариях, буду признателен. Я их, конечно, проверю и добавлю. Важно помнить, что в таблицу попадут только те покупки, которые оказывают влияние на Российский рынок. Такие как покупка «ATMEL» конкурентом «Microchip». Добавляйте страницу в избранное, она вам явно пригодится.

Год в первой колонке я ставил условно — это может быть год объявления решения, год окончания или год подписания договора. Часто эти три промежутка занимают до трех лет.

Таблица 1.

|

Год |

Кто купил |

Кого купили |

|

2015 |

NXP Semiconductors |

Freescale Semiconductor |

|

2014 |

Infineon Technologies |

International Rectifier |

|

2019 |

Infineon Technologies |

Cypress Semiconductors |

|

2019 |

Renesas |

IDT |

|

2019 |

Wingtech AS Semiconductor |

Assis Semiconductor, также известный как Nexperia |

|

2019 |

NXP |

бизнес коммуникационных чипов Marvel |

|

2015 |

ON Semiconductor |

Fairchild Semiconductor |

|

2015 |

INTEL |

Altera |

|

2012 |

Cypress |

Ramtron |

|

2016 |

Renesas |

Intersil |

|

2017 |

Littelfuse |

IXYS |

|

2018 |

Microchip |

Microsemi |

|

2015 |

Microchip |

Micrel |

|

2016 |

Microchip |

ATMEL |

|

2016 |

Analog Devices |

Linear Technology |

|

2016 |

Китайские компании |

NEXPERIA, часть бизнеса NXP

|

|

2020 |

Yageo |

KEMET |

|

2011 |

Texas Instruments |

National Semiconductor |

Бренды, которые представлены в таблице, были поглощены за последние 5 лет. И это только топовые бренды, которые имеют вес на российском рынке.

В целом, за последние 20 лет вымерло более сотни брендов. Как правило при завершении сделки бренд одного из участников исчезает с карты мировой электроники. Конечно, бывают и исключения: бренд поглощённой компании может быть сохранён. Например, при написании статьи я узнал, что бренд «Altera» с 2015 года принадлежит «INTEL». Но всё же подавляющее большинство купленных брендов рано или поздно будет закрыто. Кто сейчас помнит эти бренды, указанные с годом их исчезновения с рынка.

1996 – «Silicon Systems»;

1999 – «Libit Signal Processing»;

2000 – «Cherry Semiconductor»;

2000 – «Burr-Brown»;

2001 – «Graychip» и «Power Trends»;

2001 – «Dallas Semiconducto»;

2001 – «General Semiconductors»;

2002 – «BC Components»;

2002 – «Clare»;

2003 – «Radia Communications»;

2004 –«Xicor»;

2005 – «Xemics»;

2005 – «Chipcon»;

2007 – «Power Precise»;

2007 – «AMI Semiconductor»;

2007 – «Sipex»;

2008 – «Zetex»;

2008 – «Innova Card» и «Mobilygen»;

2008 –«Catalist Semiconductor»;

2009 – «California Micro Devices»;

2009 – «Luminary Micro»

2009 – «Ciclon Semiconductor Device»;

2009 – «Zilog»;

2010 – «Actel»;

2010 – «Phyworks»;

2010 – «Teridian Semiconductor»;

2010 – «Sanyo Semiconductor»;

2010 – «Sound Design Technologies»;

2013 – «Volterra».

Исчезновение брендов — это только половина ответа. Вымирание брендов влечет за собой вымирание налаженных производств.

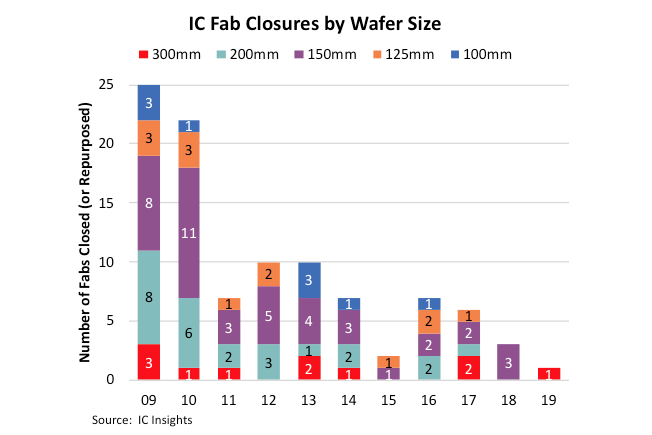

Совсем недавно, в марте 2019 года, «IC industry» выпустила примечательное сообщение: «100 IC Wafer Fabs Closed or Repurposed Since 2009». В нём описывается ситуация с закрытием работающих заводов.

Модернизация заводов стала настолько дорогой, что даже крупнейшие компании не всегда считают экономически целесообразно её осуществлять. Например, в 2010 году «AMD» окончательно избавилась от фабрик и стала бесфабричной компанией. Конечно, это не всегда связано с ценой модернизации. Поглощения и покупки брендов, переход компаний на бесфабричную или на облегчённую фабричную модель ведения бизнеса, также приводит к закрытию заводов с устаревшим оборудованием, в рамках оптимизации производств. К примеру, согласно прогнозам «IC Insights», в следующие два года могут быть закрыты ещё четыре завода: один компании «NJR», два — компании «Renesas» и один — компании «Analog Devices». Причём «Renesas» и «Analog Devices» за последние 5 лет купили несколько брендов. Как показано на графике ниже, в основном закрывались заводы, обрабатывающие пластины диаметром менее 300 мм.

Рискованно не просто закрытие производств, опасна гибельная тенденция сокращения компаний, владеющими такими заводами.

Это обусловлено, прежде всего тем, что стоимость новейших производственных мощностей по обработке пластин, включая чистые комнаты, транспортные системы, оборудование и т. п., существенно увеличивается при переходе на меньшие топологические нормы.

Соответственно, сокращается число фирм, способных позволить себе огромные, постоянно растущие издержки на создание и поддержание функционирования современной производственной базы.

Но и это еще не всё. Согласно отчету той же «IC Insights», всего пять полупроводниковых компаний владеют 53% мирового объёма производства пластин. В 2009 году пятерка лидеров владела всего 36%.

Содержать и модернизировать заводы становится все дороже и тенденция к сокращению компаний, владеющими заводами, налицо. По мере выработки ресурсов, всё больше компаний будет переходить на бесфабричную модель работы. У новых же стартапов нет иного выбора, как сразу работать в этой модели.

Успех и распространение любого бренда интегральных микросхем во многом зависит от способности производителей продолжительно предлагать более высокую производительность и функциональность за конкурентную цену. Понижение «нм» в техпроцессе изготовления является одним из важнейших составляющих. Бесспорно, это не быстрый процесс, он растянется на десятилетие, но уже сейчас многие IC-компании разрабатывают высокопроизводительные микропроцессоры, процессоры приложений и другие передовые логические устройства, основанные на 10-нм и 7-нм техпроцессе.

В 2019 году компания «TSMC» стала первой в своем роде, на заводе которой стала использоваться технология 7 нм. Не случайно её общий доход на одну пластину значительно увеличился, так как все выстроились в очередь изготовить свои новейшие разработки по технологии 7 нм. Первые — не значит последние.

Но проблема не в том, что для запуска завода в 7 нм нужен миллиард долларов. Трудность в заполняемости производства завода по технологии 7 нм. Например, компания Intel столкнулась с серьёзными трудностями при переходе на 10-нм техпроцесс, из-за чего выход соответствующих процессоров не раз откладывался . Переход на новые технологии тоже стоит времени и денег. Именно поэтому лишь несколько крупнейших компаний имеют возможность запустить сейчас завод по топовым процессам. Сейчас отлаживают техпроцесс всего три компании, но в течение ближайших 5-8 лет вряд ли их количество превысит 5-6. Однако через 20 лет все производители будут вынуждены либо перейти на бесфабричную модель под технологию 7 нм, либо модернизировать собственное производство до максимально приближенных 5-7 нм. А дальше, кто знает, какой сюрприз преподнесёт нам наука.

Литература.

https://www.compel.ru/lib/94227

https://3dnews.ru

https://www.icinsights.com/news/