Почему так важен индивидуальный анализ

Статья была напечатана в журнале «КОМПОНЕНТЫ И ТЕХНОЛОГИИ» • № 7 ‘2019

Не первый год Таможенная служба публикует в открытом доступе информацию по товарному экспорту и импорту. В процессе приобретения партий изделий покупатели могут быть уверены в подлинности декларации: в страну завезены диоды, а не картошка. Для «белых» компаний это очень большой плюс, но, как и в любом деле, всегда есть дополнительные возможности. К примеру, анализ данных и использование данных во благо бизнеса.

Очень часто бренд-менеджеру или просто рядовому сотруднику необходимо получить узкоспециализированный срез по рынку. Естественно, не всеми не всегда. Здесь важную роль играет внутренняя мотивация и работа на результат. Если ваш специалист получает фиксированный оклад или вы устанавливаете ему верхнюю планку, вряд ли следует надеяться, что он начнет совершенствоваться или пытаться профессионально расти. Если ваша компания работает по негласному правилу — руководитель зарабатывает больше всех, — можно считать, в компании нет мотивации.

Что вам даст умение сотрудников проводить анализ, исходя из внутренней рыночной информации? Как минимум опору для долгосрочного планирования или более точное представление вашей цели, которая будет учтена в ходе анализа результатов итоговой работы. Полученные данные укажут на те моменты, которые в дальнейшем вы сможете взять под контроль для качественного управления компанией.

Да, в Интернете есть интересные полноценные методики анализа рынка.

Российские: исследование выполнено Информационно-аналитическим центром современной электроники (ООО «СОВЭЛ»).

Зарубежные: Global Thin Film Resistors Market Research Report 2018.

Многие руководители предприятий покупают или заказывают готовые отчеты у специализированных компаний, но, к моему удивлению, почти все управленцы не дают никакого среза по этим анализам, не готовят презентации, не проводят совещания — словом, не делятся полученной информацией со своими сотрудниками.

Иногда я задаю вопросы своим коллегам из других компаний касательно результатов внутреннего анализа. И почти всегда они получают только итоговые цифры. Большинство работников слушают указания сверху. А в лучшем случае им доступны результаты анализа продаж по клиентам. В итоге — отсутствует последовательность и упорядоченность действий. А ведь анализ — это ключевой фактор ведения дел.

К примеру, в результате проведения недавнего аллокейшина по керамическим конденсаторам у меня возникла серьезная проблема. Мне потребовалось получить оценку степени влияния аллокейшина в вопросе наличия товара на рынке.

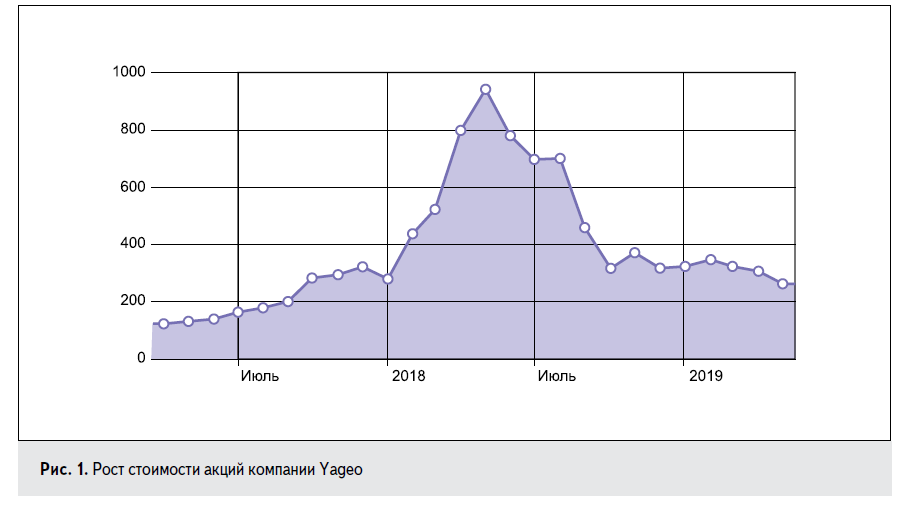

Ситуация с керамикой в 2018 году известна всем. Теперь я выскажу сугубо личное мнение. Инициатором всей этой «заварухи» (другое слово здесь просто не подходит) был Yageo, поскольку я в то время и за пять лет до аллокейшина вел данный бренд, участвовал в этом с самого начала и видел развитие ситуации с нуля. То, что делал Yageo, было ненормально. Его действия не вписывались в рамки бизнеса. А когда я увидел рост стоимости акций Yageo (рис. 1), то понял, что дело нечисто.

А так как Yageo — лидер на рынке по керамическим конденсаторам, третье место в мире… В общем, доказать нельзя, но вы поняли суть…

В результате действий Yageo сроки выпуска керамики у остальных выросли до года. Другие компании стали тоже повышать цены. Производители и дистрибьюторы начали размещать заказы с тройным запасом.

Вскоре сроки изготовления керамики выросли до двух лет. Производители просто перестали принимать заказы, и началась паника.

Никаких претензий к Yageo я не имею. Это был личный бизнес компании, на этом аллокейшине заработали все, кто вовремя сумел разобраться. Все, кроме потребителей. И конечно, Murata, менеджеры которой перебороли желание сверхзаработка и просто увеличили свою долю рынка.

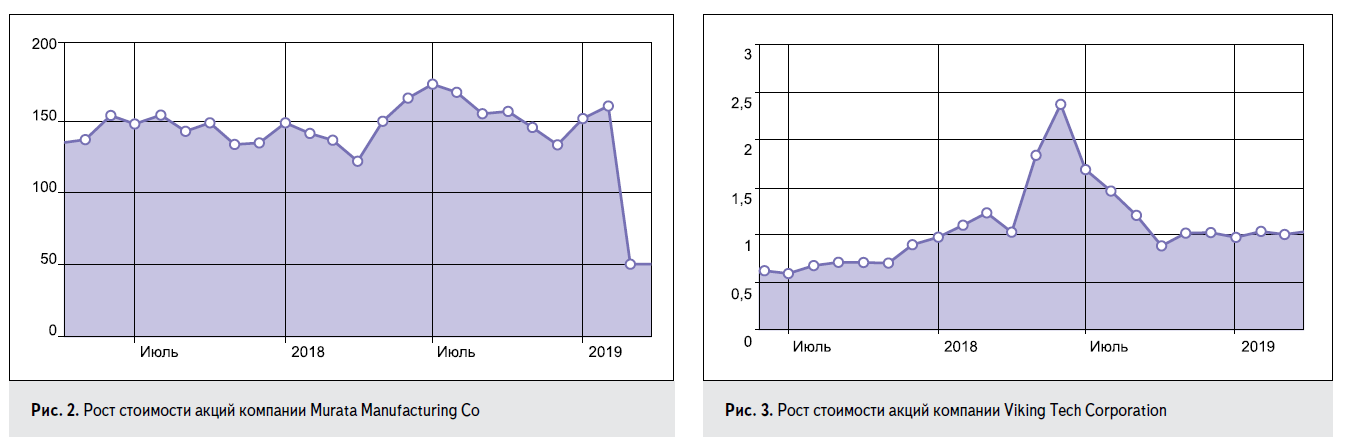

Для сравнения рост акций других производителей MLCC можно увидеть на рис. 2–4.

Акции выросли у всех, но сливки сняли боссы Yageo. Я не утверждаю, что проблемы совсем не было, но действия тайваньского производителя существенно усугубили текущее положение, превратив ситуацию в большой мыльный пузырь. Что же дальше?

Акции выросли у всех, но сливки сняли боссы Yageo. Я не утверждаю, что проблемы совсем не было, но действия тайваньского производителя существенно усугубили текущее положение, превратив ситуацию в большой мыльный пузырь. Что же дальше?

Цены увеличились минимум втрое. Все, и мы не исключение, тоже подняли цены на старые стоки. Рост продаж и маржа у всех компаний зашкаливали. В целом, настрой у меня был отличный, так как одним из первых я почувствовал неладное. Мы вовремя подготовились и затоварились по самым низким ценам. Но…

1. Верно ли наше решение поднять цены в несколько раз по сравнению с закупочными? Как ответить, если цены отличаются в пять раз, даже в рамках одного бренда у 10 разных поставщиков или в рамках 10 разных брендов?

2. Как определить точку отсчета? Анализировать закупки или продажи по деньгам просто бессмысленно — результат будет плюс-минус 200%.

Я нашел решение: проведение анализа керамики с учетом веса. Результат подтвердил главное опасение. Мы ставим цену и делаем закупку в два, а то и в три раза выше из-за дефицита товара. На самом же деле на рынке есть керамика, однако цена на нее завышена.

Но те, кому нужны конденсаторы, находят керамику и привозят ее с учетом НДС 18%.

На рис. 5 представлены данные по месяцам за 2017–2019 гг..

По диаграмме видно, что ввоз керамических конденсаторов в России по весу не снижался. Плановые поставки, выкуп складов, пожарные поставки, китайские поставки по высоким ценам шли в очень напряженном, но стабильном режиме. Бывало даже, происходило опережение плановых показателей, что постепенно создавало излишек у конечных производителей.

При этом не следует забывать, что если 1000 микроконтроллеров по $2 за штуку берутся под заказ, то 10 000 конденсаторов к ним по $10 за все стандартно приобретают на полгода.

Рынок пассива в России достаточно инертен. И если у вас проблемы по пассиву — не ищите их в это месяце, смотрите на полгода назад. Даже когда наступило насыщение складов, цены достигли своего пика и начался период выжидания, поставки шли непосредственно под производство. И здесь конечные производители оказались в дамках. Часть керамики большой емкости, в период аллокейшина или просто по техническим характеристикам, производители могли заменить полимерными конденсаторами. Их ввоз в Россию вырос как минимум вдвое.

Первым из производителей, разумеется, не выдержал Yageo, который неожиданно отгрузил товар в октябре, потом снизил цены, уменьшил сроки — его мыльный пузырь лопнул. Но в целом рынок пока молчал, вот здесь был момент действия. Массовые отказы (помните панику и заказы с запасом?) от заказов пошли с января 2019‑го.

Что мы получили?

1. Правильно ли наше решение поднять цены? Нет. Надо было ставить рыночную стоимость минус 20%.

2. Верна ли наша оценка, что аллокейшин носит тотальный характер? Нет. Керамика есть. Китайцы отгружали ее. По безумным ценам, но отгружали. При выборе: купить конденсатор по 5 центов в России или по 3 в Китае — потребитель предпочитал Китай.

Конечно, данный анализ не проводился в режиме реального времени, но уже в ноябре 2018‑го я удостоверился, что аллокейшин по керамике заканчивается и это произойдет в первом квартале из-за сильной инертности рынка.

Если эту статью читает руководитель или владелец компании, то он согласится со мной. Никогда он не стал бы делать столь специфичный анализ, за редким исключением узкоспециализированных компаний. И не задавал бы себе такие вопросы. Это все равно что спросить у капитана корабля, где лежит швабра.

Степень мышления, описанная выше в примере, никогда не придет в голову руководителю отдела. Это тонкие материи, основанные на погружении в узкую тему. Здесь руководитель должен обладать только одним талантом — умением слышать и подключить к решению проблемы всю команду корабля.

В противном случае даже выдающиеся способности того, кто драит палубу, не позволят ее отмыть. Представляете, если капитан скажет матросу: тебе надо, ты и доказывай бухгалтеру, что нам нужна тряпка.

Но данный анализ вашего работника и собственное не шаблонное мышление помогли бы руководителю (при наличии, естественно, желания) понять, что какие-то действия ведутся неправильно.

Что же еще дает анализ в целом? Попробуем разобраться на примере.

Возьмем самый продаваемый таможеный код в одной из групп товара. Скажем, 8 536 699 008 — штепсели и розетки на напряжение не более 1000 В.

Итак, 8 536 699 008. Поскольку анализ требует кропотливости при обработке результатов и определенных ресурсов, обеспечивающих компанию, я беру только апрель 2018 года, от $500.

Получаем результат, представленный в таблицах 1–3. Это лишь три варианта из множества возможных комбинаций.

Всего:

Период: 01.04.2018–30.04.2018.

Статистическая стоимость: $18 077 258.

Общий вес нетто: 886 711 кг.

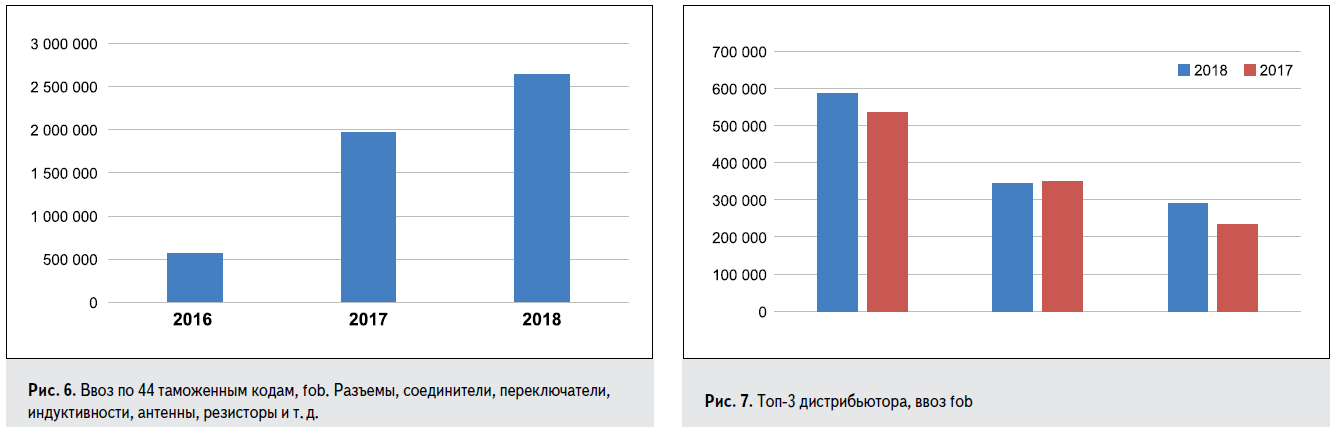

Хотя база данных и является публичной, по этическим соображениям я оставил здесь только тех, кто поставляет сам себе, представительствам или предприятиям. Далее представим себя дистрибьютором или производителем и возьмем, к примеру, бренд KLS под номером 64. Не буду описывать, как получены результаты, это дело исключительно практики, но выглядят они так, как показано на рис. 6, 7 и в таблице 4,

где 2018/17/16 — ввоз.

Что можно увидеть из трех представленных результатов, если вы совсем не знаете, что это за бренд?

• Бренд активно растет и развивается.

• Топ‑3 поставщика не обеспечивают этот рост. Теряют долю в KLS. Бренд много поставляет напрямую или за счет новых партнеров.

Бренд занимает 1% доли рынка по данным кодам и имеет 5‑кратный потенциал роста среди китайских конкурентов. А если, допустим, представители KLS предложили вам партнерство? У вас на руках все козыри для ведения переговоров.

Варианты анализа и его применения расходятся во множество направлений:

• Вы можете получить срез о том, сколько товара приходится на европейских, а сколько на китайских производителей.

• Кто из производителей ввозит продукцию напрямую и в каком количестве.

• Вашу долю рынка.

• Анализ рынка по конкретному производителю или коду.

• Какие бренды ввозит ваш конечный клиент.

• Какие бренды и в каких кодах приобретает

конкретный получатель товара.

• Проверить реальность номера декларации.

• Условие поставки (Инкотермс).

• Выбор партнера.

Дерзайте, но главное — признавайте свои ошибки.